Банки увеличили выдачу потребкредитов под залог автомобилей

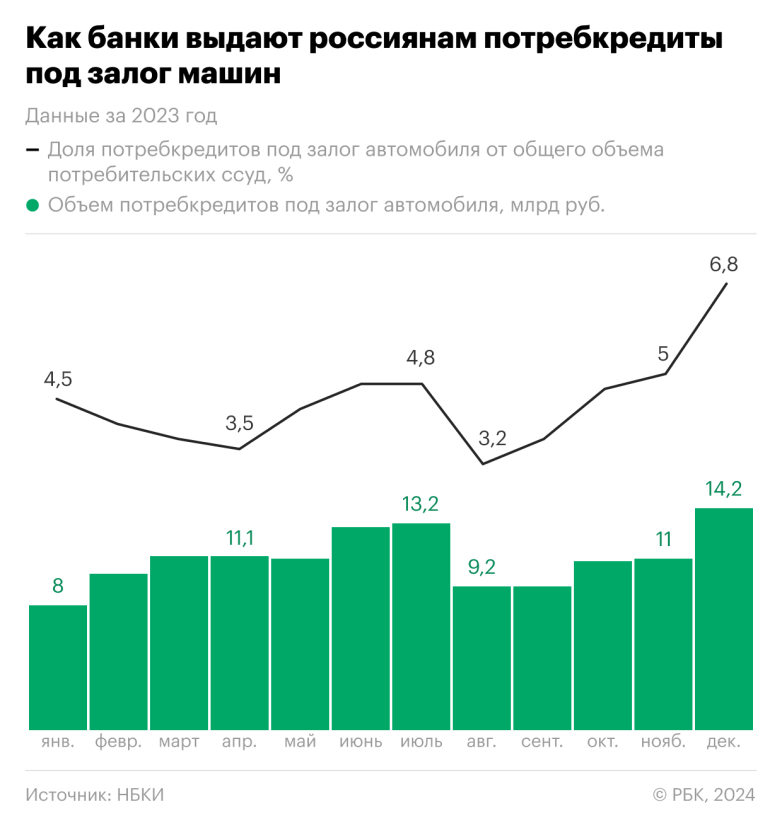

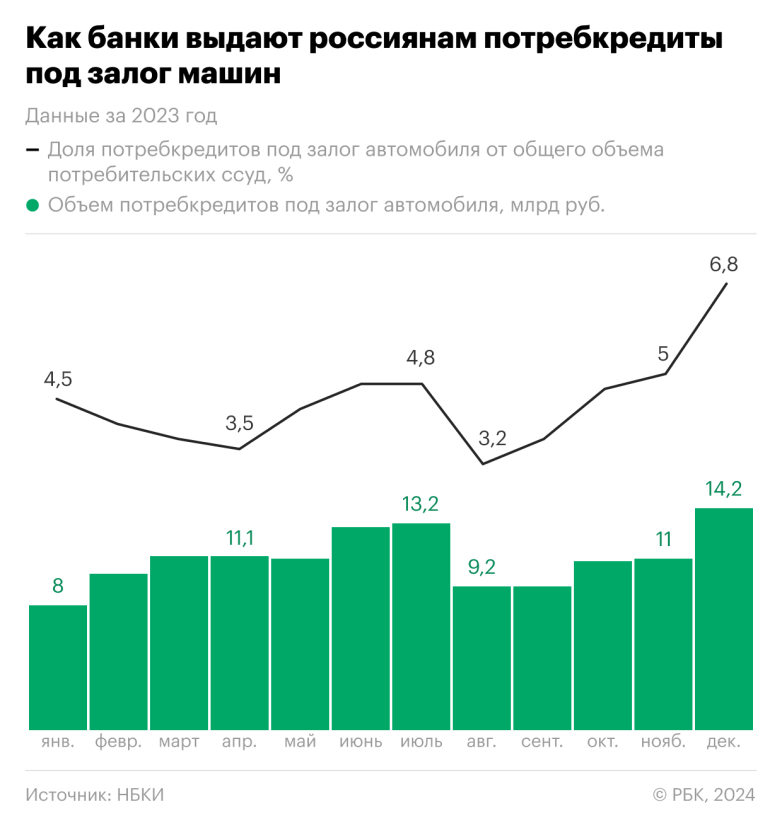

НБКИ: в декабре почти 7% потребкредитов от банков были выданы под залог машин

На фоне ограничений ЦБ к концу 2023 года банки нарастили выдачи россиянам кредитов наличными под залог автомобиля. По данным НБКИ, доля таких займов выросла с обычных 4% до 7%. ЦБ следит за ситуацией, но пока не видит рисков

Фото: Александр Артёменков / ТАСС

В конце 2023 года российские банки стали активнее предоставлять россиянам потребительские кредиты под залог автомобилей, следует из данных Национального бюро кредитных историй (НБКИ), которые изучил РБК. Речь идет не о классических автокредитах, а о кредитах наличными, при выдаче которых банки требуют от клиентов обеспечение.

Согласно расчетам НБКИ, в декабре 2023 года россияне получили 10,9 тыс. потребкредитов под залог машин на 14,2 млрд руб. По сравнению с ноябрем объем выдачи таких ссуд вырос на 29,1% и оказался максимальным с начала года. Доля кредитов под залог автомобилей в общем объеме одобренных потребительских ссуд подскочила до 6,8% против 5% в ноябре и среднего уровня в 4,1% в течение января—октября.

Доля потребкредитов под залог недвижимости в последний месяц 2023 года составила 2,3%, по сравнению с ноябрем и средними показателями в течение года она сократилась. На залоговые ссуды приходится незначительная часть выдачи в количественном выражении — менее 2% от общего числа заключенных договоров о потребительском кредите в декабре 2023 года.

Тем не менее, некоторые крупные банки подтвердили РБК, что продажи таких продуктов растут на фоне общего замедления потребительского кредитования.

«Такую тенденцию подтверждаем. <…> Доля продаж в декабре кредитов наличными под залог недвижимости — примерно 4% от общей доли», — отмечает директор департамента кредитного розничного бизнеса Росбанка Денис Ковалев.

Почта Банк начал предоставлять потребкредиты на любые цели под залог автомобилей в октябре 2023 года, говорит зампред правления кредитной организации Алексей Охорзин: «С октября по декабрь прошлого года количество заявок на такие кредиты выросло в 2,5 раза, а объем выдачи — вдвое. Ожидаем, что в условиях текущего регулирования кредитного рынка тренд будет набирать обороты».

В банке «Зенит» сообщили, что видят тенденцию к росту выдач потребкредитов под залог имущества на рынке, не раскрыв динамику по своему портфелю. В ВТБ также не привели собственных оценок по выдаче в этом сегменте, но спрогнозировали рост выдачи таких ссуд. Аналогичный комментарий дали в банке «Открытие» (входит в группу ВТБ). В крымском РНКБ (тоже входит в группу ВТБ) тенденцию не подтвердили. Остальные крупные банки не ответили на запрос РБК.

В 2023 году ЦБ несколько раз ужесточал условия предоставления необеспеченных кредитов. Во-первых, банки должны применять повышенные риск-веса по ссудам, выданным заемщикам с высоким показателем долговой нагрузки (ПДН). Таким образом, для работы с более закредитованными клиентами кредиторам приходится формировать больше капитала. Кроме того, с прошлого года стали применяться прямые количественные ограничения на выдачу ссуд с определенными характеристиками — макропруденциальные лимиты. Это, например, потребкредиты сроком свыше пяти лет, кредиты заемщикам с ПДН выше 50% и выше 80%. Доля таких ссуд в общем объеме выдачи банка за квартал не должна превышать установленный лимит.

«Выдавать необеспеченные кредиты из-за давления на капитал многим банкам сейчас невыгодно, и интерес к таким продуктам проявляют только игроки, достаточность капитала которых может покрыть их высокий аппетит к риску. Кроме того, в реалиях «сложного рынка» банки более заинтересованы в залоговых кредитах, так как, рекламируя их, могут привлекать внимание заемщиков более низкими ставками», — отмечает аналитик Banki.ru Инна Солдатенкова.

По ее оценкам, средняя ставка по залоговым потребкредитам сейчас составляет 20,2% против 22,5% по кредитам наличными. Если сравнивать средние максимальные ставки, то разница еще ощутимее — более 6 процентных пунктов. При этом средний срок по залоговым потребкредитам вдвое больше (до 10 лет против пяти), а средняя сумма выше.

Рост потребительского кредитования под залог имущества может быть признаком адаптации банков к ужесточению регулирования, соглашается директор группы рейтингов финансовых институтов АКРА Михаил Полухин: «Некоторые банки, в том числе крупные, меняют на более лояльные условия выдачи этого типа ссуд — расширяют перечень залогового имущества, снижают минимальные суммы кредитов, менее строги к источникам погашения». Он добавляет, что наличие залога снижает риски невозврата ссуды для банка, но само взыскание таких долгов «более затратно».

Солдатенкова поясняет, что интерес банков к работе с залоговыми потребкредитами сдерживается в том числе из-за более длительного процесса их оформления. Например, кредиты под залог недвижимости требуют обязательного страхования имущества и оценки залога, «что может вызывать дополнительный негатив со стороны клиентов из-за дополнительных издержек», говорит эксперт.

Потенциальные заемщики тоже более настороженно относятся к таким продуктам, в отличие от кредитов наличными, замечает управляющий директор «Эксперт РА» Юрий Беликов. По его словам, это связано с тем, что потребители лучше осознают риски потери имущества при невозврате долга.

В целом рост доли обеспеченных нецелевых кредитов — скорее негативный признак, считает Беликов: «Люди по-прежнему предъявляют высокий спрос на нецелевые заимствования для финансирования текущих расходов — конечно, к этому подталкивает слабо контролируемая инфляция. Но платежеспособная часть этого спроса уменьшается из-за высокой закредитованности. В свою очередь банки, требуя залог, управляют своим кредитным риском, по умолчанию фиксируя его рост в условиях общей закредитованности».

По словам Полухина, в 2024 году доля залоговых потребкредитов в выдаче продолжит расти, но «вряд ли стремительно». И в этом случае ЦБ, скорее всего, решится на ужесточение регулирования в этом сегменте, полагает аналитик.

Банк России «пока не усматривает необходимости» ограничивать выдачу потребкредитов под залог имущества, хотя «продолжает отслеживать ситуацию», сообщил РБК представитель Банка России. «По нашей оценке, задолженность по таким кредитам в ноябре 2023 года увеличилась на 21 млрд руб. Доля выдачи таких кредитов по-прежнему небольшая, до 3% выдачи кредитов наличными. Данных за декабрь у нас пока нет», — добавил он.

На фоне ограничений ЦБ к концу 2023 года банки нарастили выдачи россиянам кредитов наличными под залог автомобиля. По данным НБКИ, доля таких займов выросла с обычных 4% до 7%. ЦБ следит за ситуацией, но пока не видит рисков

Фото: Александр Артёменков / ТАСС

В конце 2023 года российские банки стали активнее предоставлять россиянам потребительские кредиты под залог автомобилей, следует из данных Национального бюро кредитных историй (НБКИ), которые изучил РБК. Речь идет не о классических автокредитах, а о кредитах наличными, при выдаче которых банки требуют от клиентов обеспечение.

Согласно расчетам НБКИ, в декабре 2023 года россияне получили 10,9 тыс. потребкредитов под залог машин на 14,2 млрд руб. По сравнению с ноябрем объем выдачи таких ссуд вырос на 29,1% и оказался максимальным с начала года. Доля кредитов под залог автомобилей в общем объеме одобренных потребительских ссуд подскочила до 6,8% против 5% в ноябре и среднего уровня в 4,1% в течение января—октября.

Доля потребкредитов под залог недвижимости в последний месяц 2023 года составила 2,3%, по сравнению с ноябрем и средними показателями в течение года она сократилась. На залоговые ссуды приходится незначительная часть выдачи в количественном выражении — менее 2% от общего числа заключенных договоров о потребительском кредите в декабре 2023 года.

Тем не менее, некоторые крупные банки подтвердили РБК, что продажи таких продуктов растут на фоне общего замедления потребительского кредитования.

«Такую тенденцию подтверждаем. <…> Доля продаж в декабре кредитов наличными под залог недвижимости — примерно 4% от общей доли», — отмечает директор департамента кредитного розничного бизнеса Росбанка Денис Ковалев.

Почта Банк начал предоставлять потребкредиты на любые цели под залог автомобилей в октябре 2023 года, говорит зампред правления кредитной организации Алексей Охорзин: «С октября по декабрь прошлого года количество заявок на такие кредиты выросло в 2,5 раза, а объем выдачи — вдвое. Ожидаем, что в условиях текущего регулирования кредитного рынка тренд будет набирать обороты».

В банке «Зенит» сообщили, что видят тенденцию к росту выдач потребкредитов под залог имущества на рынке, не раскрыв динамику по своему портфелю. В ВТБ также не привели собственных оценок по выдаче в этом сегменте, но спрогнозировали рост выдачи таких ссуд. Аналогичный комментарий дали в банке «Открытие» (входит в группу ВТБ). В крымском РНКБ (тоже входит в группу ВТБ) тенденцию не подтвердили. Остальные крупные банки не ответили на запрос РБК.

Почему выросла популярность потребкредитов под залог имущества

«Доля залоговых кредитов растет не сама собой. Этому явлению способствуют количественные и качественные ограничения регулятора, и залоги помогают банкам сохранять объемы выдачи», — говорит Ковалев из Росбанка. Эту же причину называют в других кредитных организациях.В 2023 году ЦБ несколько раз ужесточал условия предоставления необеспеченных кредитов. Во-первых, банки должны применять повышенные риск-веса по ссудам, выданным заемщикам с высоким показателем долговой нагрузки (ПДН). Таким образом, для работы с более закредитованными клиентами кредиторам приходится формировать больше капитала. Кроме того, с прошлого года стали применяться прямые количественные ограничения на выдачу ссуд с определенными характеристиками — макропруденциальные лимиты. Это, например, потребкредиты сроком свыше пяти лет, кредиты заемщикам с ПДН выше 50% и выше 80%. Доля таких ссуд в общем объеме выдачи банка за квартал не должна превышать установленный лимит.

«Выдавать необеспеченные кредиты из-за давления на капитал многим банкам сейчас невыгодно, и интерес к таким продуктам проявляют только игроки, достаточность капитала которых может покрыть их высокий аппетит к риску. Кроме того, в реалиях «сложного рынка» банки более заинтересованы в залоговых кредитах, так как, рекламируя их, могут привлекать внимание заемщиков более низкими ставками», — отмечает аналитик Banki.ru Инна Солдатенкова.

По ее оценкам, средняя ставка по залоговым потребкредитам сейчас составляет 20,2% против 22,5% по кредитам наличными. Если сравнивать средние максимальные ставки, то разница еще ощутимее — более 6 процентных пунктов. При этом средний срок по залоговым потребкредитам вдвое больше (до 10 лет против пяти), а средняя сумма выше.

Рост потребительского кредитования под залог имущества может быть признаком адаптации банков к ужесточению регулирования, соглашается директор группы рейтингов финансовых институтов АКРА Михаил Полухин: «Некоторые банки, в том числе крупные, меняют на более лояльные условия выдачи этого типа ссуд — расширяют перечень залогового имущества, снижают минимальные суммы кредитов, менее строги к источникам погашения». Он добавляет, что наличие залога снижает риски невозврата ссуды для банка, но само взыскание таких долгов «более затратно».

Солдатенкова поясняет, что интерес банков к работе с залоговыми потребкредитами сдерживается в том числе из-за более длительного процесса их оформления. Например, кредиты под залог недвижимости требуют обязательного страхования имущества и оценки залога, «что может вызывать дополнительный негатив со стороны клиентов из-за дополнительных издержек», говорит эксперт.

Потенциальные заемщики тоже более настороженно относятся к таким продуктам, в отличие от кредитов наличными, замечает управляющий директор «Эксперт РА» Юрий Беликов. По его словам, это связано с тем, что потребители лучше осознают риски потери имущества при невозврате долга.

В целом рост доли обеспеченных нецелевых кредитов — скорее негативный признак, считает Беликов: «Люди по-прежнему предъявляют высокий спрос на нецелевые заимствования для финансирования текущих расходов — конечно, к этому подталкивает слабо контролируемая инфляция. Но платежеспособная часть этого спроса уменьшается из-за высокой закредитованности. В свою очередь банки, требуя залог, управляют своим кредитным риском, по умолчанию фиксируя его рост в условиях общей закредитованности».

По словам Полухина, в 2024 году доля залоговых потребкредитов в выдаче продолжит расти, но «вряд ли стремительно». И в этом случае ЦБ, скорее всего, решится на ужесточение регулирования в этом сегменте, полагает аналитик.

Банк России «пока не усматривает необходимости» ограничивать выдачу потребкредитов под залог имущества, хотя «продолжает отслеживать ситуацию», сообщил РБК представитель Банка России. «По нашей оценке, задолженность по таким кредитам в ноябре 2023 года увеличилась на 21 млрд руб. Доля выдачи таких кредитов по-прежнему небольшая, до 3% выдачи кредитов наличными. Данных за декабрь у нас пока нет», — добавил он.

Только зарегистрированные и авторизованные пользователи могут оставлять комментарии.

0

Кредиты- ЗАСАДА! Тратишь чужие, а возвращаешь свои… :(

- ↓